俄罗斯入侵乌克兰是对全球地缘政治稳定的巨大打击,这对任何人来说都不应该是新闻。世界上各种半导体工艺中使用的KrF和ArF光刻用氖气将受到一定的影响。蚀刻剂的化学输入也会受到一些影响。我们过去曾为订阅者写过关于这些问题的文章,特别是为缓解气候变化所做的努力,以及为什么它没有一些媒体报道的那么重要。今天我们要写一个更重要的话题。介绍半导体的生命周期、供应链,并讨论由于供应链和地缘政治不稳定而出现的区域化趋势。

即使是不起眼的铅笔也有极其复杂的供应链。《我,铅笔》这个故事被许多著名经济学家如Leonard Reed、Milton Friedman和Milton Friedman所推广,书名是对他们的致敬。简而言之,他们解释了制造一支铅笔需要世界上多少个不同的地方。与半导体相比,铅笔的供应链相形见绌。

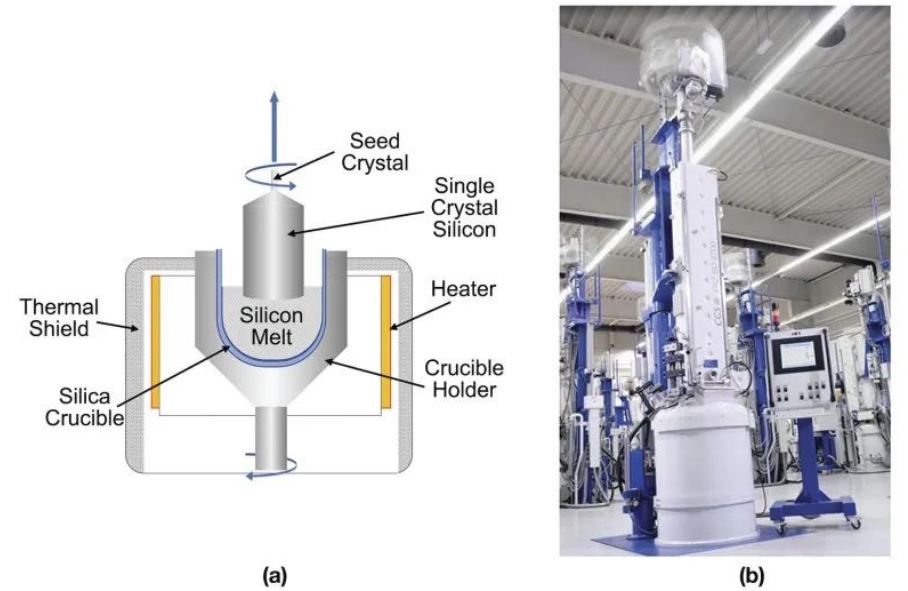

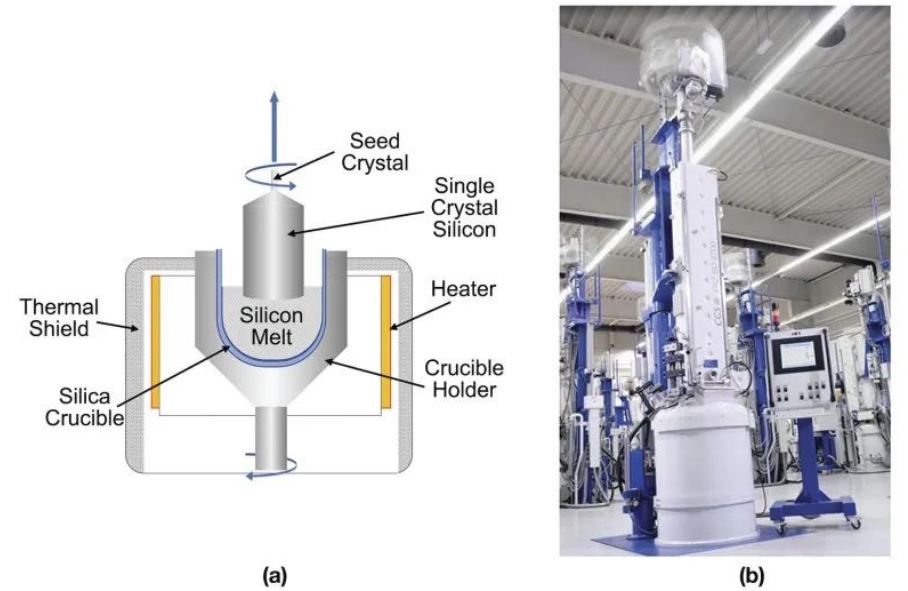

首先,所有半导体都是从硅晶锭开始的。大硅晶体在高温室中生长。然后将其切成薄片并特别小心地清洗成晶片,以保持完美的晶体结构。SK Siltron、Siltronic、Global Wafers、Sumco 和 Shin Etsu 主导着硅片的生产。在美国和欧洲也有一些业务,特别是采用特殊技术,例如法国公司 Soitec 的绝缘体上硅和美国公司 Wolfspeed 的碳化硅。尽管有这些特殊应用,但 90% 以上的原始晶圆来自日本、台湾、新加坡和韩国。从半导体生命的一开始,供应链就高度集中。

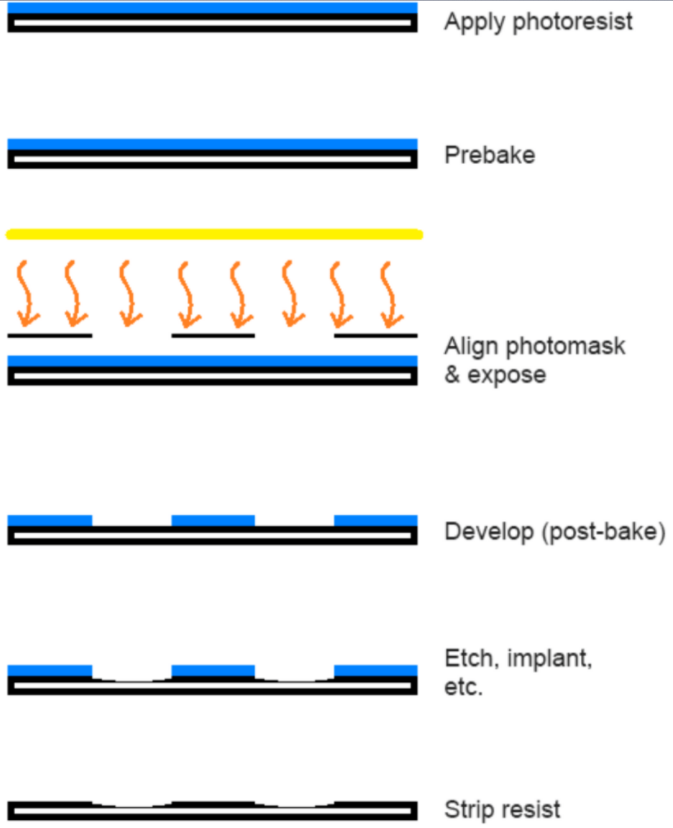

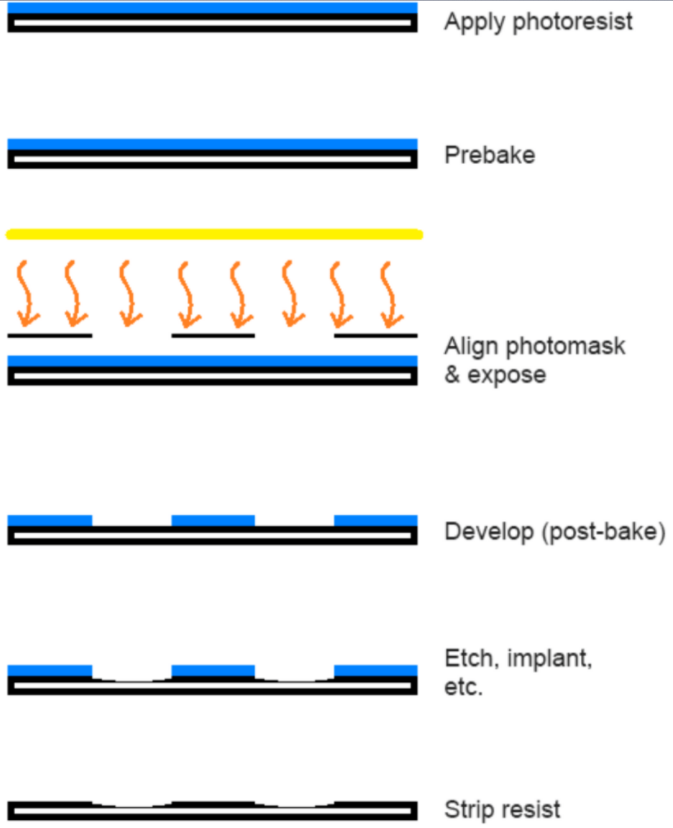

光刻通常被认为是半导体制造中最重要的一步。虽然大多数人都知道荷兰光刻机之王ASML,但他们并没有意识到日本在光刻机方面的完全垄断。Tokyo Electron 拥有超过 97% 的光刻胶涂布机和显影剂市场份额。此外,他们在 EUV 光刻胶涂布机和显影剂上占有 100% 的份额。这些都是在日本制造的。再者,三家日本公司 Shin Etsu、JSR 和 Tokyo Ohka Kogyo 生产所有先进的 ArF 和 EUV 光刻胶。尽管光刻技术被视为欧洲的主导领域,但现实情况是,如果没有日本工具和化学品的补充,ASML 工具将毫无用处。这是一个关键的失败点。

应用材料、Lam Research、KLA 等美国公司在与沉积、蚀刻和光刻相关的半导体设备的某些细分领域也拥有自己的垄断地位。许多人会争辩说,半导体工具在美国、荷兰和日本的主导地位和集中度是可以的,因为这些供应链嵌入了民主和自由国家。

对西方来说,一个很大的风险是晶圆厂本身也处于危险之中。超过 90% 的 DRAM 和 NAND 是在日本、韩国、中国台湾、中国大陆和新加坡生产的。所有在每平方毫米理论密度超过 1 亿个晶体管的节点上制造的芯片都是在台湾和韩国制造的。4/5 的最大代工厂总部设在台湾、韩国和中国大陆,大部分制造工作都在此进行。剩下的一家是GlobalFoundries,总部位于美国,但其最大的制造工厂位于新加坡。

事实上,GlobalFoundries最大的持续扩张在新加坡,一旦全面扩张,新加坡将占其晶圆产量的大约一半。他们大约四分之一的生产将在德国。将 GlobalFoundries 称为美国代工厂有点愚蠢,因为他们 75% 以上的晶圆产能将来自美国以外。同样的说法也适用于“美国内存生产商”美光。美光 80% 以上的晶圆产能位于台湾和新加坡。虽然这两家公司都在其总部和研发部门雇用了许多美国人,但它们并不是在西方制造。英飞凌是欧洲最大的半导体公司之一,正在将其尖端的碳化硅制造放在马来西亚,而不是欧洲。

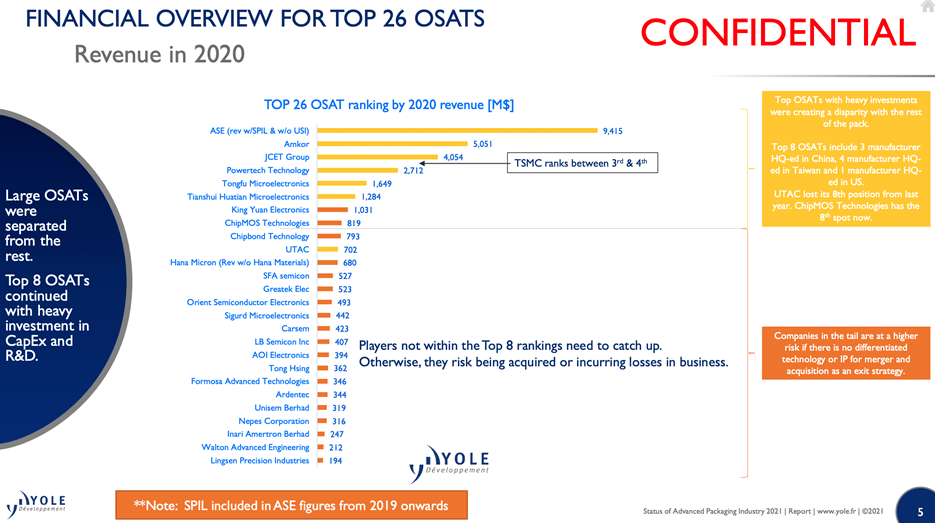

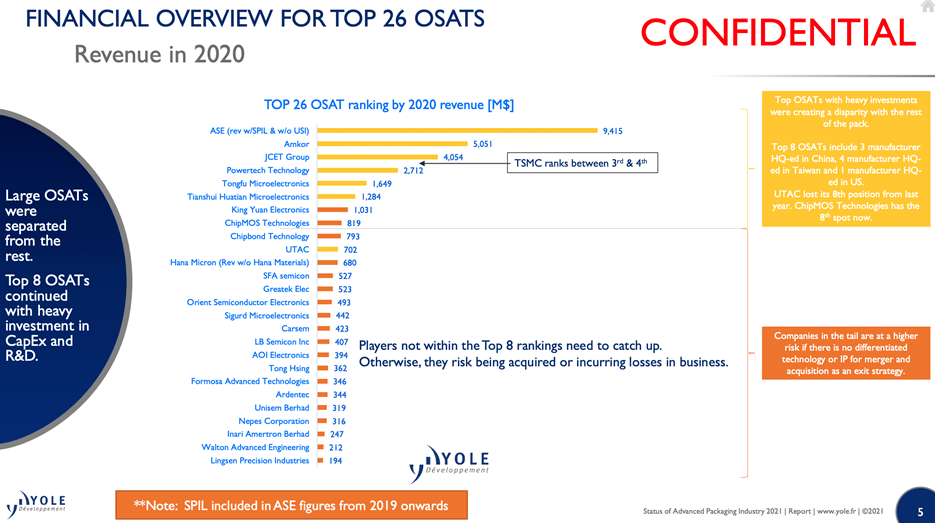

芯片制造完成后,将其切割并放入封装中。供应链问题在被称为外包组装和测试 (OSAT) 的领域中最为令人担忧。其中90%以上在东亚完成,60%以上的芯片封装量在中国完成。即使芯片是在西方制造的,它们通常也会到亚洲进行供应链中的关键一步。与大多数工具仍然来自西方公司的制造世界不同,外包组装和测试世界的大部分工具也是在东亚制造的。库里索法、Besi、ASMPacific 和 SET等都是在中国、新加坡、马来西亚和越南进行大部分工具制造(如果不是全部的话)。Disco 是晶圆研磨和切割成芯片工具的市场领导者,是唯一一家总部设在西方盟国日本的公司。

当我们将整个图景套在一起时,供应链的弹性就严重不足。排名前 10 位的代工厂商,台积电、三星、GlobalFoundries、联电、中芯国际、Tower semiconductor、力晶、VIS、华虹半导体和 DB HiTek 在亚洲拥有最大的制造基地。除 Global Foundries 外,所有这些公司的总部都在亚洲。所有3D NAND的制造商,三星、SK海力士、西部数字、Kioxia、美光和YMTC都在东亚有大量的生产(美光在东亚的产量超过80%)。对于3D NAND的这种说法也适用于DRAM制造商。绝大多数的芯片切割、组装和测试都在东亚完成。

半导体供应链在投入和产出方面是全球性的,但大多数晶圆厂并非如此。俄罗斯和乌克兰之间爆发战争,加上西方反应乏力,台积电在俄罗斯入侵乌克兰后的最低点下跌超过 7%,与此同时,全球第三大晶圆代工厂 GlobalFoundries 当天收盘上涨超过 14%。

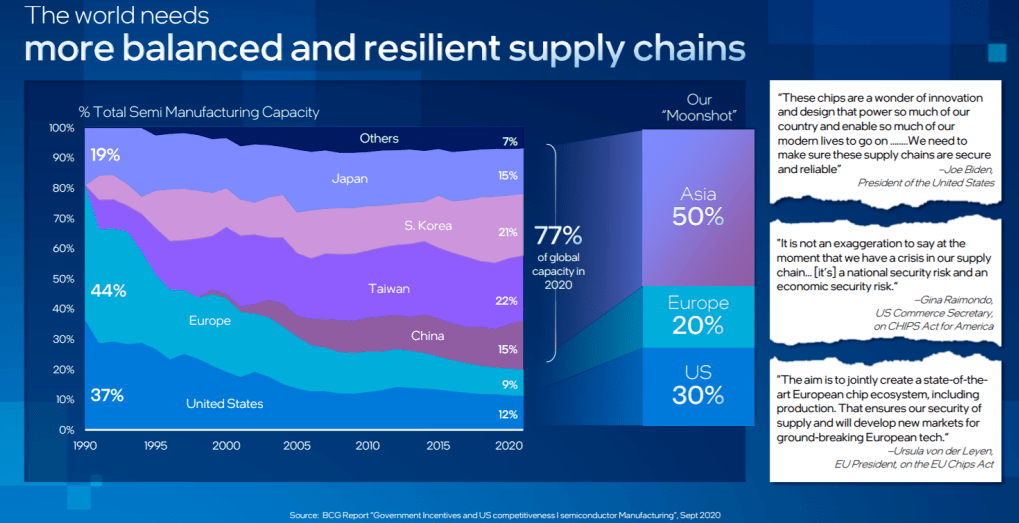

押注英特尔是对世界地缘政治不稳定的对冲。政府领导人正在认识到半导体对经济的各个方面、国家安全的各个方面的重要性。世界已经苏醒。美国的芯片和竞争法案现在都将进入会议进程,以完成并启用这 520 亿美元的燃料激励来推动半导体行业。就在上周,欧盟发布了他们的芯片法案,该法案正在迅速采取行动。

英特尔首席执行官帕特·盖尔辛格 (Pat Gelsinger) 对此话题发表了一些激烈的言论,尤其是在将美国和欧洲带回半导体制造业更高的市场份额方面。

随着全球半导体短缺持续加剧和地缘政治不稳定加剧,各国政府希望将半导体供应链区域化。韩国也有一些巨大的激励措施和国家举措,而日本最近也通过了一些针对当地半导体制造的新激励措施成为法律。美国和欧盟看起来也将很快这样做。拟议的晶圆厂区域化对供应链具有重大影响。

区域化的第一个含义是小型晶圆厂将远离大型千兆晶圆厂。千兆晶圆厂是指月产能超过 100,000 片晶圆的晶圆厂。通过台积电目前在日本、美国和中国的投资,我们已经可以看到这一点。这些晶圆厂比台湾的超级晶圆厂小,这可能意味着它们的效率较低。较大的晶圆厂比许多小晶圆厂运行更高效,这是因为复杂的多元演算的本质,包括工具位置、周期时间、每个工具的吞吐量、工具之间的时间差异、晶圆在晶圆厂之间的高速传输等等。更大的晶圆厂能够更好地平衡这些因素,从而从每个工具中提取更多的吞吐量。这些多家小型晶圆厂可以有同样多的工具,但它们的产量会更低。区域化对晶圆厂的资本密集度有直接影响(衡量晶圆厂的收入与支出)。

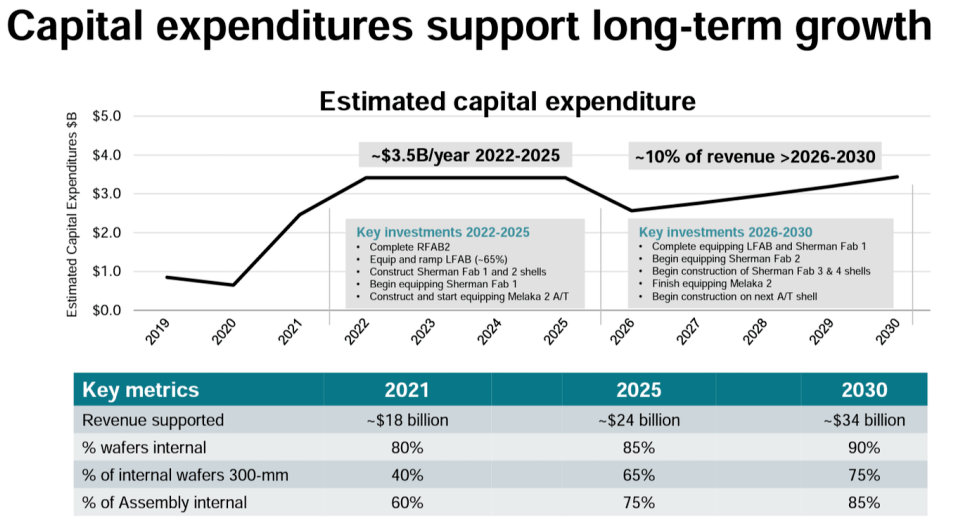

第二个含义是效率较低的运营商将获得奖励。与代工厂相比,英特尔、三星、德州仪器、意法半导体、英飞凌和恩智浦等集成设计制造商通常被认为在让晶圆通过晶圆厂和最大限度地利用其工具方面效率较低。因此,整个行业的资本密集度将继续上升。英特尔表示,他们将以约 30% 的长期资本密集度运行,净资本密集度为 25%。德州仪器是华尔街的宠儿,因其持续的大额回购而表示,其长期资本密集度正在从 6% 上升至 10%。

随着每个新工艺涉及的工艺步骤远远超过密度增益,摩尔定律的缩放变得越来越困难。这增加了半导体制造的资本密集度。区域化导致更多更小的晶圆厂,这增加了半导体制造的资本密集度。通过补贴奖励英特尔、三星等效率较低的参与者,增加了半导体制造的资本密集度。简而言之,现在是成为晶圆制造设备生产商的好时机。