国产射频前端,攀登新高峰

一年一进步,三年大跨越,技术靠积累,科技靠创新,国产射频前端迎来快速发展期。

市场格局决定竞争格局

PA公司:

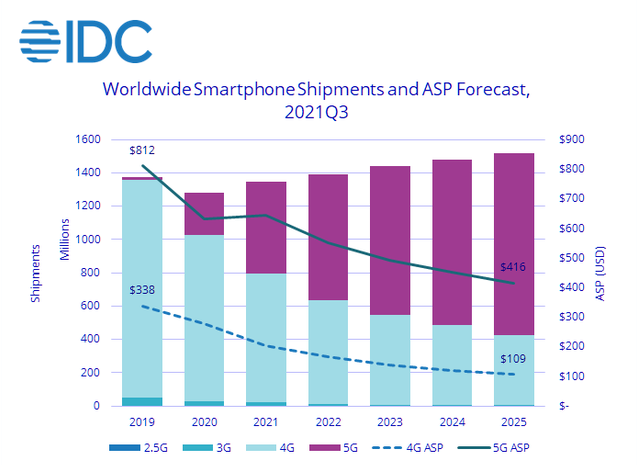

信通院发布信息,2021年国内手机市场出货量报告,国内全年出货3.51亿部,5G手机出货2.66亿部,占比75.9%。2G/3G手机出货已经很少,4G手机出货8000万部。据IDC报告,2021年全球5G手机的出货量增长率达到117%,而4G手机的出货量下降22.5%,但4G手机在未来几年会继续保持每年5亿部左右的出货量。

Cat.1是简易版的4G LTE,模块市场2G退出,4G Cat.1顶上。80%的Cat.1模块市场在中国,2021年出货为1.17亿个模块,2022年预计达1.5亿个,此后略有增长。

滤波器公司:

Wi-Fi FEM公司:

由于国内厂商和国际厂商所拿到的滤波器的资源不同、滤波器的尺寸不同,照搬国际厂商的技术路线并不能设计出同样的PAMiD射频前端模组。

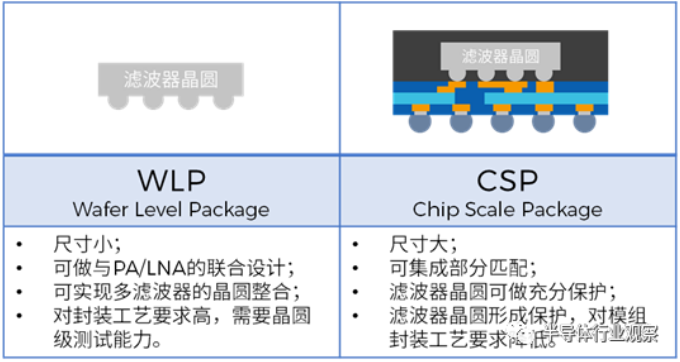

小型化可集成的滤波器资源是模组设计的稀缺资源,目前在Sub-3GHz用到的主要是WLP(Wafer Level Package,晶圆级封装)或CSP(Chip Scale Package,芯片级封装)两种封装结构的滤波器。两种滤波器的比较如下图所示。WLP滤波器尺寸小、与模组内其他模块的设计中有优势,是未来模组内滤波器的发展方向。

在成功研发Sub-6GHz UHB L-PAMiF并实现量产之后,慧智微、唯捷创芯和卓胜微率先进入PAMiD的研发。虽然面临诸多问题和挑战,但这三家公司利用各自的资源和优势做最大努力的技术攻关。